Junho 2020

Em 17.06.2020, foi publicada a Portaria nº 14.402/2020 da Procuradoria-Geral da Fazenda Nacional (“PGFN”), que estabelece a Transação Excepcional de débitos inscritos na dívida ativa da União, com o objetivo de mitigar os efeitos econômico-financeiros decorrentes da pandemia da COVID-19. A norma tem como fundamento a Lei do Contribuinte Legal, que foi objeto de Informe Jurídico em abril de 2020 (Leia na íntegra). A seguir serão analisadas as condições e procedimentos de adesão à Transação Excepcional.

Abrangência

A Transação Excepcional por adesão poderá dispor sobre débitos com valor atualizado de até R$ 150.000.000,00 (cento e cinquenta milhões de reais), considerados irrecuperáveis ou de difícil recuperação pela PGFN, de acordo com os critérios apresentados abaixo, ainda que sejam cobrados em Execução Fiscal ou objeto de parcelamento anterior rescindido.

Débitos com valor atualizado superior a esse limite poderão ser objeto de transação por proposta individual, nos termos da Portaria PGFN nº 9.917/20, que regulamentou a Lei do Contribuinte Legal.

A transação envolverá as seguintes possibilidades:

(a) parcelamentos dos débitos inscritos em dívida ativa em até 84 meses, sendo de até 145 parcelas para pequenos contribuintes, cooperativas e organizações sociais; e

(b) concessão de descontos no valor de juros, multas e encargos-legais.

Débitos irrecuperáveis ou de difícil recuperação

O grau de recuperabilidade dos débitos será mensurado de acordo com a situação econômica e a capacidade de pagamento dos contribuintes.

A situação econômica será analisada pela verificação de informações cadastrais, patrimoniais ou econômico-fiscais prestadas pelo devedor ou por terceiros à PGFN ou demais órgãos da Administração Pública.

Já a capacidade de pagamento será estimada a partir das condições para o contribuinte pagar integralmente os débitos inscritos em dívida ativa em 5 (cinco) anos sem a concessão de descontos, levando em consideração o impacto da pandemia na capacidade de geração de resultados da pessoa jurídica ou no comprometimento da renda das pessoas físicas.

Vale destacar que, para pessoas jurídicas, o impacto na geração de resultados é medido pela redução, em qualquer percentual, verificada na soma da receita bruta mensal do início de mês de março de 2020 ao fim do mês imediatamente anterior ao de adesão, em comparação com a soma da receita bruta mensal do mesmo período de 2019.

Conforme previsto na Lei do Contribuinte Legal, os débitos inscritos em dívida ativa da União de titularidade de pessoas jurídicas com falência decretada, em recuperação judicial ou extrajudicial, em liquidação judicial ou em intervenção ou liquidação extrajudicial são considerados irrecuperáveis.

Modalidades

As modalidades de transação envolvem o pagamento de 12 parcelas, a título de entrada, com valor mensal equivalente a 0,334% do valor consolidado dos débitos transacionados sem descontos.

Após o pagamento dessas 12 primeiras parcelas, o restante do débito será objeto de um parcelamento cuja duração levará a diferentes níveis de descontos nos acréscimos moratórios:

Para as pessoas jurídicas de direito privado, o valor da parcela mensal equivalerá ao maior valor entre (i) 1% da receita bruta do mês imediatamente anterior e (ii) o valor correspondente à divisão do valor consolidado pela quantidade de parcelas solicitadas. As condições do parcelamento podem ser assim resumidas:

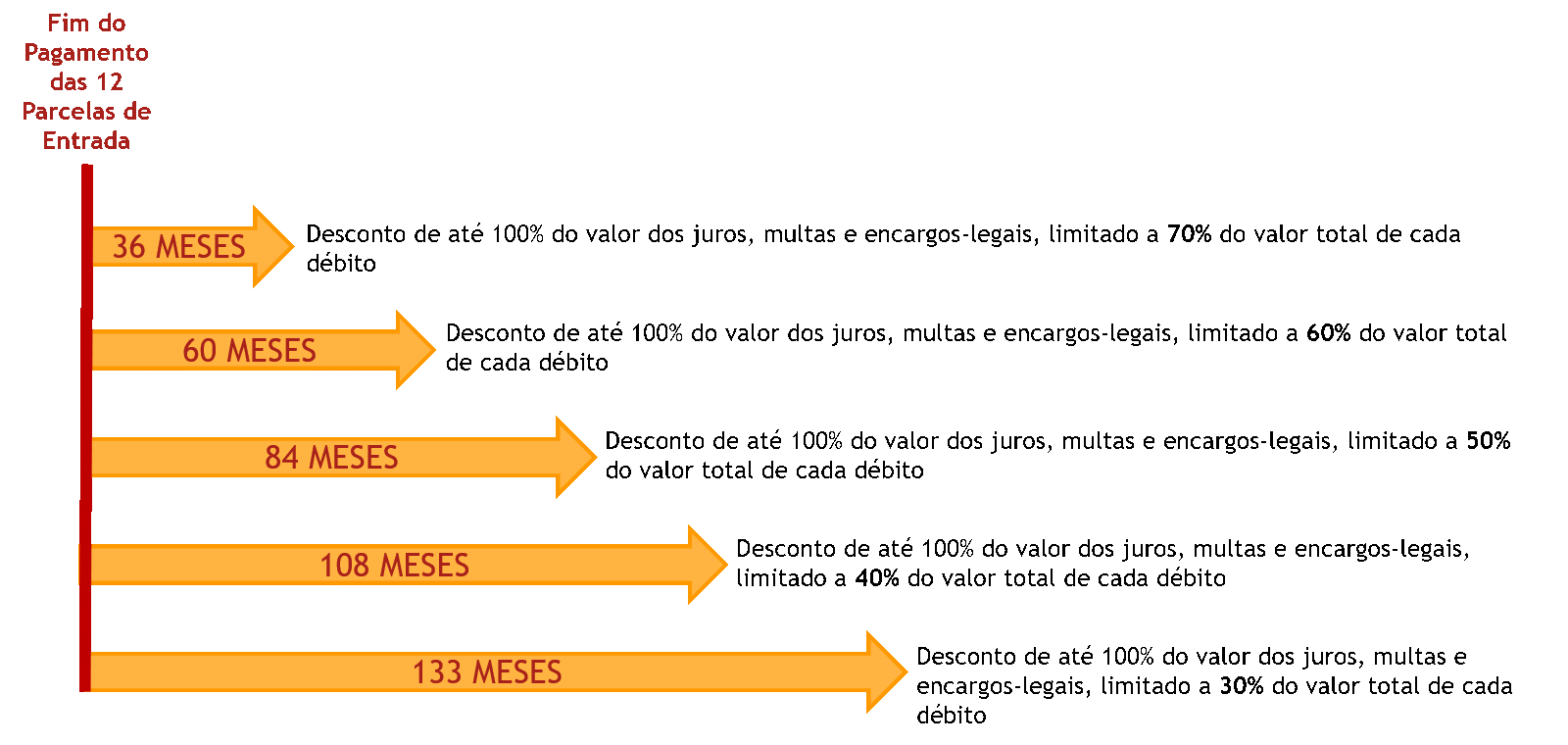

(a) empresários individuais, microempresas, empresas de pequeno porte, instituições de ensino, Santas Casas de Misericórdia, sociedades cooperativas e demais organizações da sociedade civil de que trata a Lei nº 13.019/2014 (“pequenos contribuintes”):

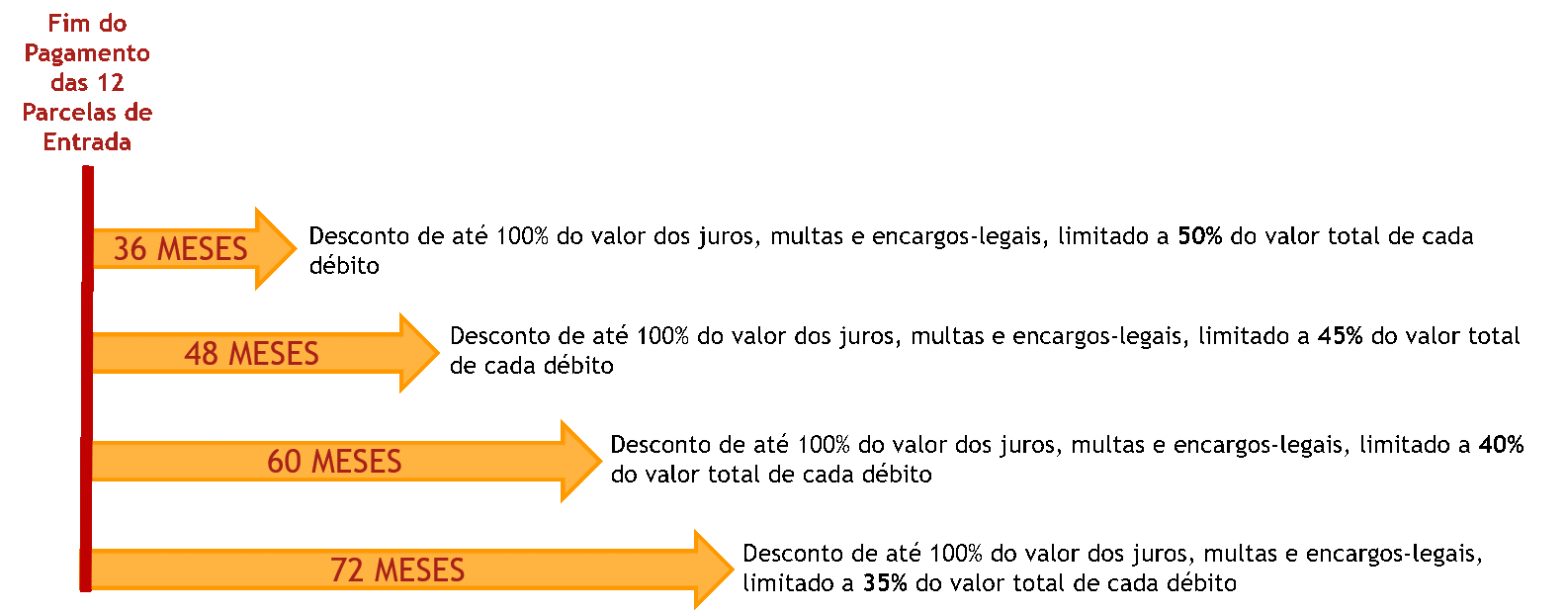

(b) para demais pessoas jurídicas:

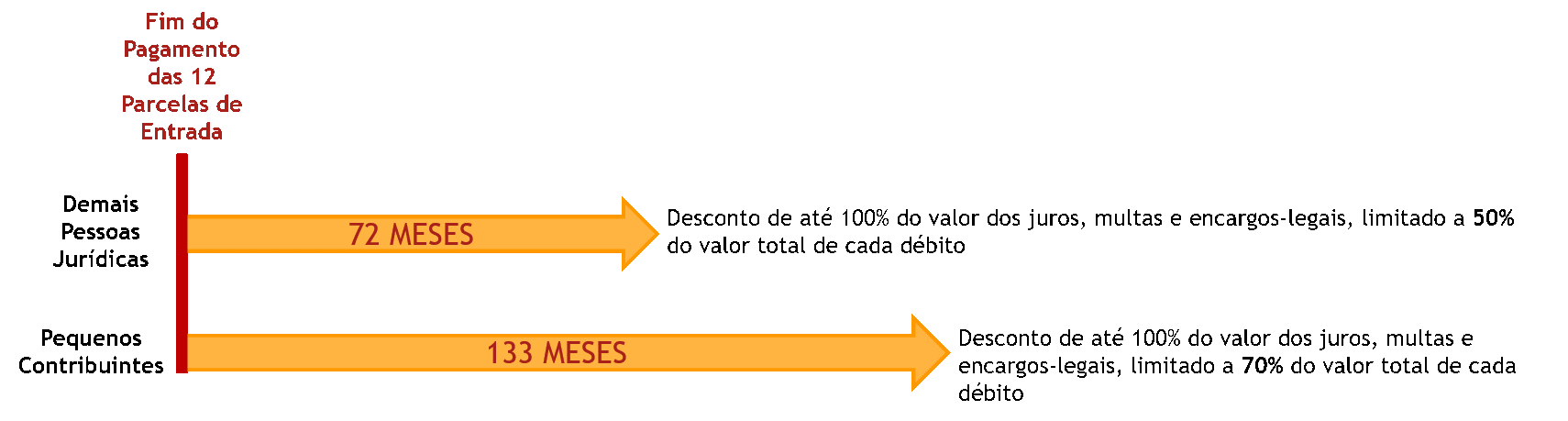

(c) para pequenos contribuintes e demais pessoas jurídicas em processo de recuperação judicial, liquidação judicial, liquidação extrajudicial ou falência:

Já para as pessoas físicas e contribuintes com personalidade de direito público, as condições do parcelamento são as seguintes:

| Contribuinte | Número de parcelas após 12 meses de entrada |

Desconto |

Valor mensal |

| Pessoas físicas |

133 |

Até 100% do valor dos juros, multas e encargos-legais, limitado a 70% do valor total de cada débito objeto da transação. |

Maior valor entre (i) 5% do rendimento bruto do mês imediatamente anterior e (ii) o valor correspondente à divisão do valor consolidado pela quantidade de parcelas solicitadas. |

| Contribuintes com personalidade jurídica de direito público |

72 |

Até 100% do valor dos juros, multas e encargos-legais, limitado a 50% do valor total de cada débito objeto da transação. |

Divisão do valor consolidado pela quantidade de parcelas solicitadas. |

Para contribuições sociais previdenciárias, o número de parcelas após os 12 meses de entrada será limitado a 48 meses, em todos os casos.

Procedimento de Adesão

O período de adesão e prestação de informações para consolidação da proposta de transação é de 01.07.2020 a 29.12.2020 e ocorrerá pelo portal REGULARIZE da PGFN (www.regularize.pgfn.gov.br).

Após a indicação dos débitos que o contribuinte deseja incluir na transação, a primeira parcela mensal da entrada deverá ser paga até o último dia do mês em que realizada a adesão. O pagamento das parcelas deverá ser efetuado exclusivamente mediante DARF emitido pelo portal REGULARIZE, sendo considerado sem efeito, para qualquer fim, eventual pagamento realizado de forma diversa.

Nossa equipe tributária está à disposição para prestar maiores esclarecimentos.

English

English