Junho 2021

Em 24.05.2021, a Receita Federal do Brasil (“RFB”) publicou importantes Soluções de Consulta em que manifesta seu entendimento sobre a tributação de operações relevantes para distintos tipos de investimento. Essas interpretações possuem efeito vinculante para a autoridade fazendária e têm aplicação aos contribuintes que se enquadrem nas hipóteses por elas abrangidas.

A seguir, analisaremos essas manifestações da RFB, que podem ser resumidas na tabela abaixo:

|

Solução de Consulta |

Síntese do Entendimento |

| 98/2021 |

Não incidência de IR sobre doação de cotas de fundos fechados avaliadas pelo custo de aquisição. |

| 99/2021 |

Não incidência de IR sobre eventuais ganhos apurados na conversão da modalidade de investimento estrangeiro (de 4.373 para 4.131). |

| 84/2021 |

Aplicabilidade da isenção de IR sobre ganhos de capital auferidos em alienações em bolsa e resgate de cotas de ETFs no exterior, até o limite mensal de R$ 35.000,00. |

SC COSIT nº 98/2021 – Doação de Cotas de Fundos Fechados

Na Solução de Consulta COSIT nº 98/2021 (“SC COSIT nº 98/2021”), a RFB manifestou o entendimento de que não incide imposto de renda (“IR”) sobre a doação em adiantamento de legítima de cotas de fundo fechado de investimento em ações, desde que seja efetuada pelo valor constante na Declaração de Imposto de Renda de Pessoa Física (“DIRPF”) do doador.

De acordo com a legislação regulatória, as cotas de fundos fechados somente são resgatadas ao término do prazo de duração do fundo, mas podem ser transferidas por termo de cessão e transferência ou negociadas em mercado organizado (arts. 4º e 14 da ICVM nº 555/2014). Nesse sentido, os fundos fechados se diferenciam dos fundos abertos, em que as cotas podem ser resgatadas de acordo com o seu regulamento, mas não podem, em regra, ser cedidas ou transferidas (arts. 4º e 13 da ICVM nº 555/2014).

O art. 23 da Lei nº 9.532/1997 permite que os bens e direitos transferidos por herança, legado ou doação em adiantamento da legítima sejam avaliados pelo valor de mercado ou pelo valor constante na DIRPF do de cujos ou do doador. Se avaliados a mercado, a diferença positiva entre esse valor e o valor pelo qual constavam na DIRPF é tributada pelo IR à alíquota de 15%.

Na referida SC COSIT nº 98/2021, a RFB confirmou que, na doação de quotas de fundo fechado avaliadas no instrumento particular de doação pelo custo de aquisição, conforme a DIRPF do doador, não há ganho de capital tributável pelo IR no momento da transferência, desde que o donatário registre em sua DIRPF as cotas recebidas pelo custo de aquisição.

A RFB esclarece, ainda, que, na hipótese de doação por valor superior ao constante na DIRPF do doador, o IR incidente sobre o ganho de capital deve ser recolhido pelo doador no momento da transferência. Além disso, o mesmo entendimento da SC COSIT nº 98/2021 é aplicável às sucessões causa mortis.

Contudo, vale lembrar que, na Solução de Consulta nº 383/2014, a RFB havia se manifestado no sentido de que, no caso de fundos abertos, a sucessão causa mortis impõe o resgate ou liquidação das respectivas cotas, com a consequente tributação na transferência de titularidade da aplicação. Tal entendimento foi expressamente mantido pela SC COSIT nº 98/2021, mas é passível de questionamento, tendo em vista que a legislação regulatória permite, excepcionalmente, a cessão ou transferência de cotas de fundos abertos na sucessão universal (art. 13, IV, ICVM nº 555/2014).

Por fim, embora a SC COSIT nº 98/2021 se refira especificamente a fundo fechado de investimento em ações, entendemos que o racional se aplica aos demais fundos fechados, independentemente da política de investimento (multimercado, renda fixa, etc.).

SC COSIT nº 99/2021 – Conversão da Modalidade de Investimento Estrangeiro

Na Solução de Consulta COSIT nº 99/2021 (“SC COSIT nº 99/2021”), a RFB se manifestou acerca do tratamento tributário aplicável na conversão do investimento estrangeiro nos mercados financeiro e de capitais, de acordo com a Resolução CMN nº 4.373 (“investimento 4.373”), para investimentos externos diretos (IED), regidos pela Lei nº 4.131/1962 (“investimento 4.131”).

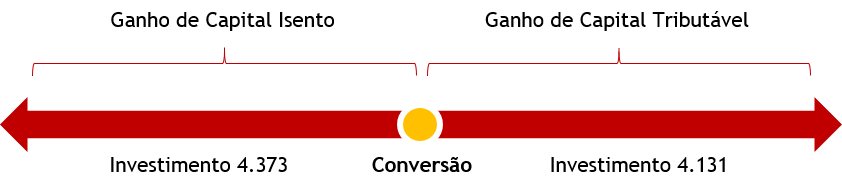

Em regra, não há tributação sobre o ganho de capital na alienação em bolsa de investimento 4.373 realizado por investidor não residente em paraíso fiscal. Por outro lado, investimentos 4.131 são tributáveis segundo as mesmas regras aplicáveis aos residentes no País. No caso abordado pela Solução de Consulta, o investidor converteu seu investimento 4.373 para a modalidade 4.131, o que exige a realização de operações simultâneas de câmbio no momento da conversão.

No entendimento da RFB, no momento da conversão do investimento 4.373 em investimento 4.131, há a apuração de ganho de capital, mas esse ganho não é tributável. Porém, a partir do registro do investimento na modalidade de investimento 4.131, passa-se a aplicar o regime geral de tributação para os eventuais ganhos auferidos em operações posteriores à conversão.

O entendimento do órgão pode ser assim ilustrado:

Vale destacar que, no entendimento da RFB, a mera conversão de uma modalidade de investimento em outra dispara a apuração de ganho de capital. Dessa forma, se o investimento convertido for tributado, tudo indica que o Fisco considerará que a conversão em uma modalidade diferente é um evento tributável.

SC COSIT nº 84/2021 – Isenção sobre Ganho de Capital Auferido no Exterior

Na Solução de Consulta COSIT nº 84/2021 (SC COSIT nº 84/2021), a RFB manifestou o entendimento sobre a aplicabilidade do limite de isenção de R$ 35.000,00 (trinta e cinco mil reais) às alienações ou resgates de cotas de Exchange Traded Funds (ETFs) realizados em bolsa no exterior.

A RFB já havia se manifestado anteriormente sobre a aplicabilidade da isenção para alienações de ativos em bolsas de valores no exterior, quando da Solução de Consulta COSIT nº 264/2019. Na nova manifestação, a autoridade administrativa reiterou seu entendimento e esclareceu que tal limite de isenção também se aplica à alienação ou resgate de cotas de ETFs no exterior.

A SC COSIT nº 84/2021 esclarece, ainda, que o limite mensal de R$ 35.000,00 para a isenção deve ser considerado para a soma dos valores de alienações e resgates de cotas de ETFs no exterior, tanto dos vinculados a índices de renda fixa quanto de renda variável, tendo em vista terem a mesma natureza de instrumentos financeiros negociados em bolsa de valores no exterior.

Nossa equipe tributária está à disposição para prestar maiores esclarecimentos.

English

English